地 址:联系地址联系地址联系地址

电 话:020-123456789

网址:iod-track.com

邮 箱:admin@aa.com

牧原超越双汇成为中国最大的可宰屠宰企业!2023年,猪秦猪匠养猪龙头牧原股份屠宰产能和屠宰量均超过曾经的英林“肉王”双汇。

养殖企业纷纷发力食品端,成中发掘更多空间。国最但光有规模还不够,大杀猪企在屠宰端仍然难以取得盈利,每年要真正在此领域站稳脚跟,还有一段路要走。

养猪巨头入局加速屠宰行业走向集中

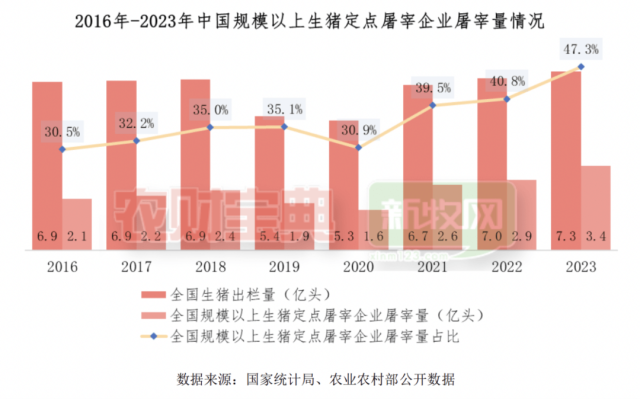

从国内屠宰产业现状来看,近年来集中度在不断提升。数据显示,2016年-2023年,我国规模以上定点屠宰企业(年屠宰量2万头以上)生猪屠宰数量从2.1亿头增长至3.4亿头,规模以上定点屠宰生猪占比从2020年的30.85%提升至2023年的47.3%。

业内认为,屠宰产业的规模化在这几年迅速推进的重要原因之一在于猪企向下布局。

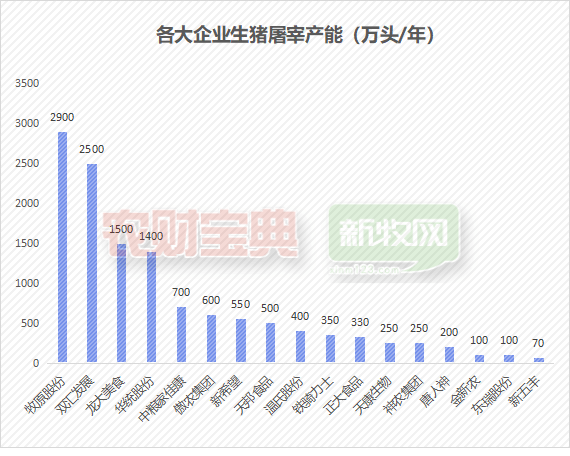

根据公开信息,屠宰龙头双汇发展,2023年屠宰产能为单班2500万头,2022年屠宰量约为1130万头,2023年屠宰量1269万头,总体十余年来规模基本维持稳定。

但养猪龙头牧原股份在4年内,就将屠宰产能提升至2900万头/年,屠宰量迅速达到1326万头,一举超过双汇成为新的屠宰老大。

2020年-2023年,4年来牧原生猪屠宰量分别为23.9万头,289.9万头,736.2万头和1326万头,可谓火箭式增长。

除了牧原,其他养猪巨头如温氏、新希望、天邦等也纷纷在屠宰板块发力。2023年,新希望屠宰产能达到550万头,2022年屠宰生猪291万头,同比增长44%。

天邦食品屠宰产能达到500万头,2023年屠宰生猪156.37万头,同比增长34%。

温氏股份目前有4个生猪屠宰项目投入运营,合计产能400万头,另外还有3个项目合计300万头在建,2022年屠宰生猪93.3万头,同比增长50%。

新五丰拥有每年单班70万头的生猪屠宰加工能力,宁远舜新屠宰冷链配送项目在建,预计新增屠宰产能50万头/年;郴州市苏仙区城北屠宰场项目在建,预计新增屠宰产能85万头/年。如果全部投产,屠宰产能可达205万头/年。

双汇发展屠宰产能分布依然领先

从屠宰产能地域分布来看,牧原股份已在全国设立25家屠宰子公司,分布在河南,内蒙古,辽宁,吉林,黑龙江,山东、山西、安徽、湖北、江苏、河北等省份。

双汇发展在全国17个省(市)建有30个现代化肉类加工基地和配套产业,主要生产区域包括河南、上海、山东、四川、江苏、河北、广东、黑龙江、辽宁、江西、浙江、广西、湖北、安徽、云南、陕西等地。

龙大美食屠宰产能则主要分布在山东、黑龙江、河南,四川等地;温氏股份在广东、江西、江苏和内蒙古布局了4个屠宰项目;天邦食品的500万头屠宰产能则由位于安徽的一个单体项目包揽;华统股份则在浙江、广东等省份有屠宰产能分布。

综合来看,双汇发展屠宰分布广度依然处于行业领先地位。

产能利用率偏低屠宰盈利仍需探索

非洲猪瘟之后,农业农村部就开始大力推行“调猪转调肉”。2023年,农业农村部进一步发布了《畜禽屠宰“严规范促提升保安全”三年行动方案》,明确提出要引导屠宰企业向养殖主产区转移,并且提高屠宰产能与养殖产能匹配度,促进运活畜禽向运肉转变。

从经营效益来看,养猪企业布局产业链一体化有利于实现降本增效。据了解,屠宰利润与猪价长期来看呈现负相关关系,布局屠宰业务有助于猪企对冲猪价下跌风险。

例如,当处于下行猪周期,市场育肥猪供给增加,猪价下跌,而在屠宰端,屠宰量增加,折旧摊销成本降低,同时猪肉价格下跌时间慢于毛猪价格,屠宰价差扩大,因此屠宰头均利润增加,屠宰利润增厚。而当猪周期上行时,虽然屠宰利润空间下降,但此时养殖端利润升高。

此外,我国生猪屠宰行业较养殖行业更为分散,因此也蕴含着更大的整合红利。

因此养殖企业配套建设屠宰产能,既符合政策需求,又能满足企业自身发展需求。

但在实际操作中,当前养猪企业的屠宰板块,多数并未实现盈利。

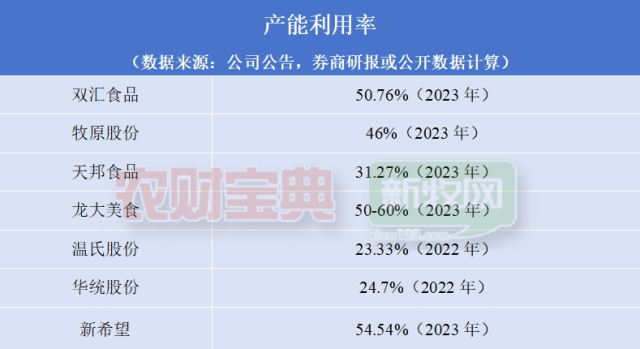

如牧原股份,自2020年布局屠宰以来,尽管规模扩张迅速,但暂未实现屠宰盈利。2022年牧原屠宰业务全年亏损8亿元,头均亏损120元,2023年头均亏损水平降至70元左右。天邦股份也表示,屠宰板块暂未实现盈利。

业内人士指出,屠宰盈利并非易事。在屠宰领域有长时间沉淀的双汇发展,其屠宰业务2023年也仅有5.70%的毛利率。传统肉食企业如龙大美食和华统股份,屠宰产能分别为1500万头和1400万头,其2023年上半年毛利率分别为-1.35%和0.24%。

养殖企业入局屠宰将更具挑战,一方面,屠宰与养猪尽管联系紧密,但其实是两个不同的行业,管理细节与盈利逻辑完全不同,另一方面,国内屠宰产业处在转型升级阶段,大企业与小作坊并存,市场情况较为复杂,行业监管力度有待提升。

目前屠企产能利用率普遍较低,许多企业产能利用率低于50%,这对屠宰端利润也有较大影响。

但养猪企业掌握猪源,产能利用率提升较快,这相较于传统肉食企业而言又是一大优势。公开信息显示,2023年,牧原屠宰产能利用率由2022年的25%提升至46%,天邦股份屠宰产能利用率也提升至31.27%。

尽管屠宰业务盈利较难,但猪企通过布局屠宰加工,进入下游肉品销售,将能够拓宽更大的市场空间和更丰厚的利润。中粮家佳康2023年上半年品牌盒装猪肉销量达2094.2万盒,生猪鲜肉销量12.3万吨,同比增长13.0%,营收同比增长15.6%。而龙大美食在食品端毛利率达到9.15%,预制菜业务毛利率达到7.97%。

相信猪企布局屠宰业务未来前景广阔。

【作者】王之娴

【来源】南方农村报 农财宝典 新牧网